Jestem pierwszym właścicielem domu w moim pokoleniu i pierwszym zarabiającym taką sumę rocznie i nie chcę zepsuć tego domu. Jak konkretnie może mi pomóc doradca finansowy?

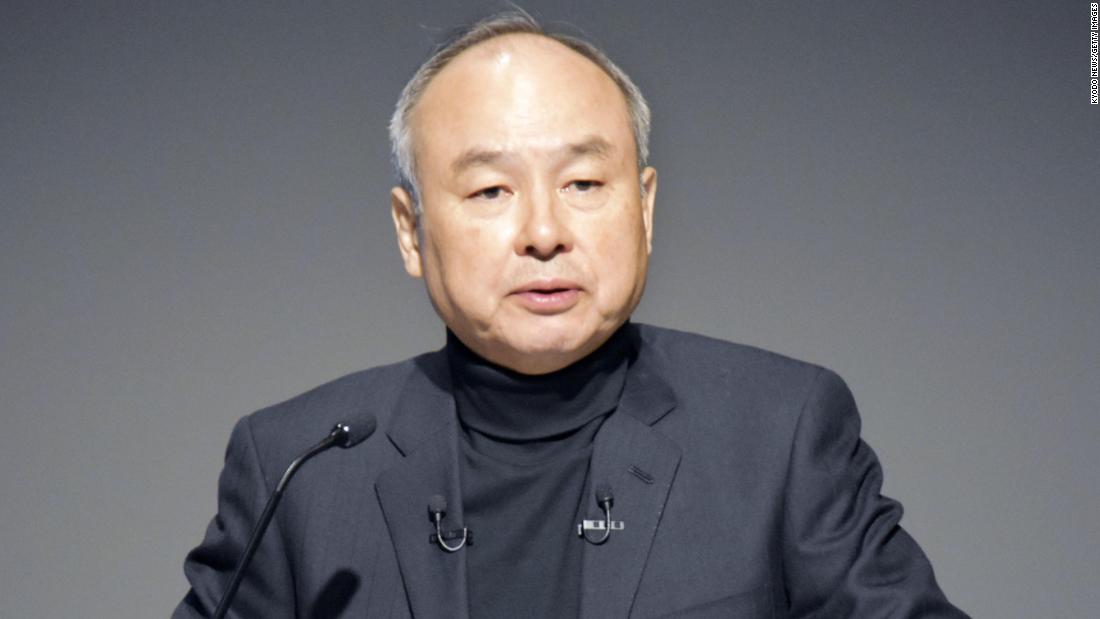

Obrazy Getty

Pytanie: Do końca 2022 roku zarobię 350 000 dolarów przed opodatkowaniem jako jedyny żywiciel rodziny i głowa rodziny. To świetny punkt wyjścia iw pełni zdaję sobie sprawę, jakie mamy szczęście, że jesteśmy na tej pozycji, ale zawsze nie mogę się doczekać, jak możemy się poprawić. Obecnie mam 88 000 USD w pożyczkach studenckich (pierwotnie blisko 150 000 USD) i bardzo małe zadłużenie karty kredytowej (mniej niż 2 000 USD, a dostępnych jest ponad 25 000 USD). Mam dwa kredyty samochodowe na łączną kwotę 170 000 USD na dwa pojazdy elektryczne z 5% oprocentowaniem.

Niedawno zaoferowano mi 200 000 USD HELOC ze stawką 9%, co pomoże mi obniżyć część moich miesięcznych płatności i dokonać drobnych napraw i ulepszeń w domu, ale chcę wykonać właściwe ruchy. Zaoferował mi również sporo długoterminowych możliwości inwestowania w nieruchomości, które są poza stanowymi nieruchomościami na wynajem i obecnie przynoszą zwrot z inwestycji na poziomie 10-12%. Ale martwię się, że po opodatkowaniu, moich składkach w wysokości 401(k), rachunkach, oszczędnościach i hipotece (4500 USD) na papierze, dostaję pensję do zapłaty. Chciałbym wykorzystać HELOC do konsolidacji zadłużenia, jednocześnie uczestnicząc w niektórych z tych możliwości inwestycyjnych. Jestem pierwszym właścicielem domu w moim pokoleniu i pierwszym zarabiającym taką sumę rocznie i nie chcę zepsuć tego domu. Jak konkretnie może mi pomóc doradca finansowy? (Szukasz też nowego doradcy finansowego? To narzędzie może pomóc Ci dopasować Cię do doradcy, który może spełnić Twoje potrzeby.)

Odpowiadać: Masz tutaj kilka pytań, więc chodźmy jeden po drugim. Pierwszym z nich jest HELOC. Tak, HELOC mogą być dobrym sposobem na konsolidację zadłużenia, ale oferowana cena nie jest odpowiednia, ponieważ średnie stawki HELOC wynoszą nieco ponad 6%. „Chciałbym zapytać, czy 9% to najlepsza stawka, jaką można uzyskać, ponieważ wydaje się nieco wysoka”, mówi Chris Chen, certyfikowany planista finansowy w Insight Financial Strategists. Co więcej, „chciałbym, abyś rozważył potencjalny wpływ naszej polityki federalnej i inflacyjnej na stopy procentowe, ponieważ HELOC zwykle mają zmienne stopy procentowe, a my żyjemy w środowisku o wyższych stopach. Możesz zacząć od 9% i zakończyć znacznie wyżej”, jak mówi Chen.

Co więcej, kredyty studenckie, kredyty samochodowe i kredyt hipoteczny prawdopodobnie nie przekroczą 9%, więc włączenie za pośrednictwem HELOC raczej nie pozwoli Ci zaoszczędzić pieniędzy. „Możesz zacząć od czegoś innego, na przykład metody kuli śnieżnej, w której skupiasz się na jednej pożyczce, zwykle najmniejszej, i kierujesz wszystkie swoje zasoby na spłatę tej pożyczki, jednocześnie zatrzymując płatności na pozostałych” – mówi Chen. Ta metoda może zakończyć twoje pożyczki studenckie i być może jedną z twoich pożyczek samochodowych, na początek.

Masz problem ze swoim doradcą finansowym lub masz pytania dotyczące zatrudnienia nowego? Wyślij e-maila na adres [email protected].

W przypadku tych inwestycji w nieruchomości, co tak naprawdę wiesz o tych zwrotach? „Jeśli chodzi o inwestycje w nieruchomości, przypuszczam, że 10% do 12% zwrotu z inwestycji, o którym mówisz, to dochód, który uzyskasz z inwestycji. Jeśli tak jest, to jest to dość wysokie i często, gdy uzyskujesz znacznie wyższy zwrot niż zwykle coś innego sprawia, że inwestycja jest mniej korzystna, mówi Chen.Szukasz też nowego doradcy finansowego? To narzędzie może pomóc Ci dopasować Cię do doradcy, który może spełnić Twoje potrzeby.)

Certyfikowany planista finansowy Kaleb Paddock mówi, że możesz chcieć pracować z trenerem finansowym, zanim zaczniesz pracować z doradcą finansowym. Podczas gdy doradca finansowy pomaga opracowywać strategie inwestycyjne i długoterminowe plany finansowe, trener pieniędzy oferuje bardziej edukacyjne doświadczenie i koncentruje się na krótkoterminowych celach zarządzania pieniędzmi. „Coach pieniężny pomoże ci spłacić wszystkie twoje długi, zmaksymalizować przepływ gotówki i pomoże w ustanowieniu systemów i procesów proaktywnego kierowania twoimi pieniędzmi”, mówi Paddock.

Chociaż wysoki dochód jest świetny, istnieje koncepcja zwana prawem Parkinsona, która w zasadzie mówi, że twoje wydatki zawsze będą rosły, aby sprostać twoim dochodom, bez względu na to, jak wysoki jest ten dochód, wyjaśnia Paddock. „Praca z trenerem finansowym pomoże ci pokonać prawo Parkinsona, wyeliminować dług, a następnie zwiększyć inwestycje i zaplanować życie z doradcą finansowym” – mówi Paddock.

Doradca finansowy może również pomóc, a Danielle Harrison, certyfikowana planistka finansowa w Harrison Financial Planning, mówi, że szuka kogoś, kto zajmuje się kompleksowym planowaniem finansowym i może pomóc ci stworzyć bardziej kompleksowy plan za twoje pieniądze. „Mogą pomóc Ci w tworzeniu krótko- i długoterminowych celów, a następnie pomóc Ci, udzielając wskazówek dotyczących decyzji finansowych i możliwości” – mówi Harrison.

Doradca finansowy pomoże Ci również przyjąć długoterminowe podejście do Twoich pieniędzy i stworzyć plan wydatków, w którym nie masz ochoty żyć z wypłaty, aby zapłacić wypłatę 350 000 USD. „Każdy ma martwe punkty, jeśli chodzi o ich finanse, więc znalezienie kompetentnego partnera finansowego może być nieocenione” – mówi Harrison. (Szukasz też nowego doradcy finansowego? To narzędzie może pomóc Ci dopasować Cię do doradcy, który może spełnić Twoje potrzeby.)

Masz problem ze swoim doradcą finansowym lub masz pytania dotyczące zatrudnienia nowego? Wyślij e-maila na adres [email protected].

*Edytuj pytania, aby uzyskać zwięzłość i jasność.

Wskazówki, rekomendacje lub oceny w tym artykule pochodzą z MarketWatch Picks i nie zostały sprawdzone ani zatwierdzone przez naszych partnerów handlowych.

„Analityk. Nieuleczalny nerd z bekonu. Przedsiębiorca. Oddany pisarz. Wielokrotnie nagradzany alkoholowy ninja. Subtelnie czarujący czytelnik.”